Balance aus Effizienz und neuen Geschäftsmodellen schaffen.

Die Banken in Deutschland kommen kaum noch zum Wachsen. Nur 8,5 Prozent investieren die Institute bis 2019 in die Entwicklung neuer Geschäftsmodelle. Die Masse der Investitionen ist für Vertrieb und das Kundenmanagement (22,5 Prozent) sowie interne Erneuerungen wie IT-Landschaft (19,9 Prozent), Regulierung (15,5 Prozent) und Geschäftsprozesse (13,9 Prozent) vorgesehen. Das ergibt die Studie Branchenkompass Banking von Sopra Steria Consulting.

»Der Fokus ist derzeit nachvollziehbar«, sagt Stefan Lamprecht, Division Director Banking von Sopra Steria Consulting. »Die Banken sind gezwungen, einen großen Teil ihres Investitionsbudgets in digitale Angebote für ihre Kunden, in Zukunftsprojekte wie Blockchain und Data Analytics sowie in Regulierungsvorhaben wie PSD II und MiFID II zu investieren. Zudem haben viele Banken ihre Produktlandschaft aus Renditegründen reduziert. Das Risiko besteht allerdings darin, dass die Institute allmählich das Thema Wachstum durch Innovationen aus den Augen verlieren«, so Lamprecht.

Die Folge: Die Banken verschärfen mit dieser Schieflage bei der Verteilung ihrer Investitionen ihre Rentabilitätsprobleme. Die Eigenkapitalrendite der Banken in Deutschland ist im Zeitraum zwischen 2011 und 2015 im Durchschnitt um 40 Prozent geschrumpft. Ihre Bilanzsumme als Wachstumsindikator konnten die Institute 2016 nicht wesentlich steigern – im Vergleich zum Vorjahr nur um 1,6 Prozent.

Für Stefan Lamprecht von Sopra Steria Consulting besteht der Weg aus der Wachstums- und Profitabilitätsfalle darin, eine Balance zu finden aus einer radikalen Kostensenkung und der Entwicklung neuer Geschäftsmodelle: Kosteinsparungen durch Automatisierung und Outsourcing – beispielsweise im Zahlungsverkehr – seien nicht ausgeschöpft. Wichtig sei aber auch, gleichzeitig für Impulse für mehr Wachstum zu sorgen. »Hier werden Banken vorne liegen, denen es beispielsweise gelingt, schneller als ihre Wettbewerber aus Investitionen in die Digitalisierung zählbares Geschäft zu erzeugen«, sagt Stefan Lamprecht.

Im Bankenvergleich sind es vor allem die Kreditbanken, die ihr Heil stärker in der Entwicklung neuer Geschäftsmodelle suchen. Bei ihnen sind im Durchschnitt rund 13 Prozent ihres Investitionsbudgets für die Produktinnovationen bis 2019 vorgesehen. Ein Ansatz mit Potenzial ist, Kunden neben Finanzierungen auch Produkte abseits des Kerngeschäfts anzubieten und vom Handel Provisionen zu erhalten. Durch die Nutzung anonymisierter Zahlungsdaten lassen sich derartige Near- und Non-Bankleistungen, zum Beispiel die Cashback-Aktionen bei Kreditkarten, noch gezielter auf bestimmte Kunden zuschneiden.

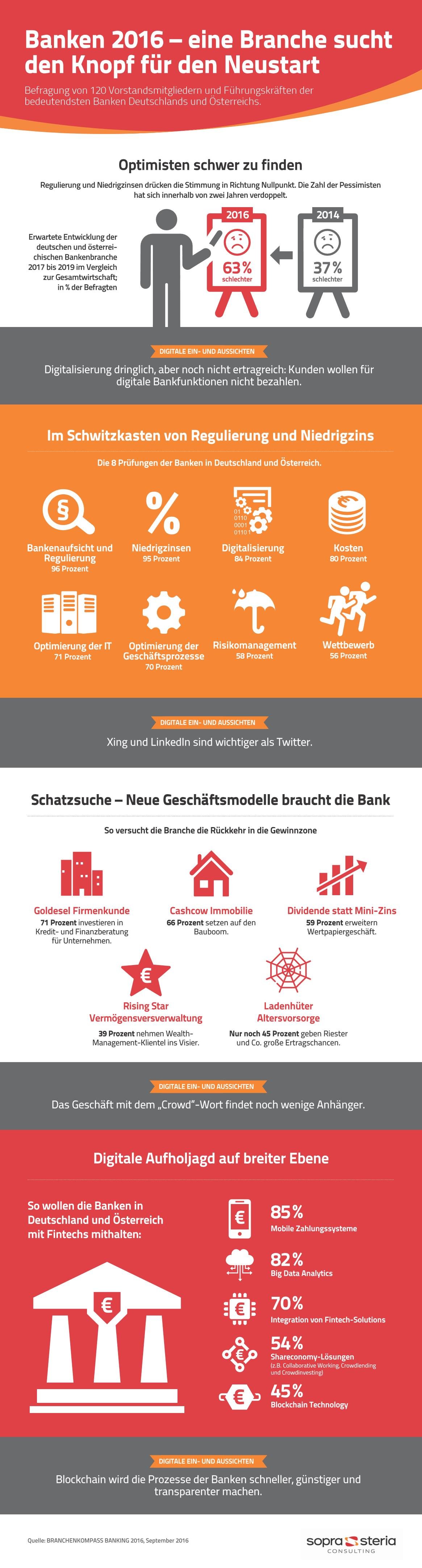

[1] Im Juli 2016 befragte das Meinungsforschungsinstitut forsa insgesamt 120 Vorstandsmitglieder und Führungskräfte der bedeutendsten Banken Deutschlands und Österreichs – davon 100 Institute aus der Bundesrepublik und 20 aus Österreich. In den computergestützten Telefoninterviews (CATI) ging es insbesondere um die Einschätzung wichtiger Branchentrends sowie um Investitionsziele der Teilnehmer bis 2019. Durch einen Ergebnisabgleich mit früheren Studien von Sopra Steria Consulting liefert der aktuelle Branchenkompass nicht nur ein Bild vom gegenwärtigen Status quo, sondern arbeitet auch zeitliche Entwicklungslinien seit 2002 heraus.

ZUM Branchenkompass »Banking 2016« https://www.soprasteria.de/newsroom/publikationen/studie/branchenkompass-banking-2016

Hier folgt eine Auswahl an Fachbeiträgen, Studien, Stories und Statistiken die zu diesem Thema passen. Geben Sie in der »Artikelsuche…« rechts oben Ihre Suchbegriffe ein und lassen sich überraschen, welche weiteren Treffer Sie auf unserer Webseite finden. Diese Auswahl wurde von Menschen getroffen und nicht von Algorithmen.

Vier Grundpfeiler zur Digitalisierung des Kundenerlebnisses für Banken

Digitalisierung der Finanzbranche: Was Banken von Fintechs lernen müssen

Bankenbranche vor dem Umbruch: Innovationen und Investitionen

Digitale Transformationen: So gelingt der Wandel für mittelständische Unternehmen

Digitalisierung der Wertschöpfungskette – Die digitale Transformation passiert jetzt

Digitale Transformation der Wirtschaft läuft noch nicht rund

Veraltete Technologien bremsen die digitale Transformation in europäischen Unternehmen

Digitale Transformationsvorhaben: Engere Verzahnung von Business und IT als Erfolgsfaktor