Disruptive Innovationen durch Start-ups bedrohen die alteingesessenen Dinosaurier in der Versicherungsbranche.

Die Digitalisierung macht auch vor der Versicherungsbranche nicht halt. Neue technische Möglichkeiten erlauben es, den veränderten Ansprüchen der Kunden Rechnung zu tragen. Allerdings sei das bei den etablierten Unternehmen noch kaum angekommen, so Stephan Paxmann vom TME Institut.

Stattdessen würden zahlreiche Start-ups die Zeichen der Zeit erkennen und innovative Geschäftsmodelle entwickeln, die durchaus für Disruptionen im Markt sorgen könnten. »Darauf müssen die großen Player reagieren – sei es durch eigene Neuentwicklungen, durch Kooperationen mit Newcomern oder durch deren Aufkauf«, rät Paxmann.

Angriffspunkte für Newcomer

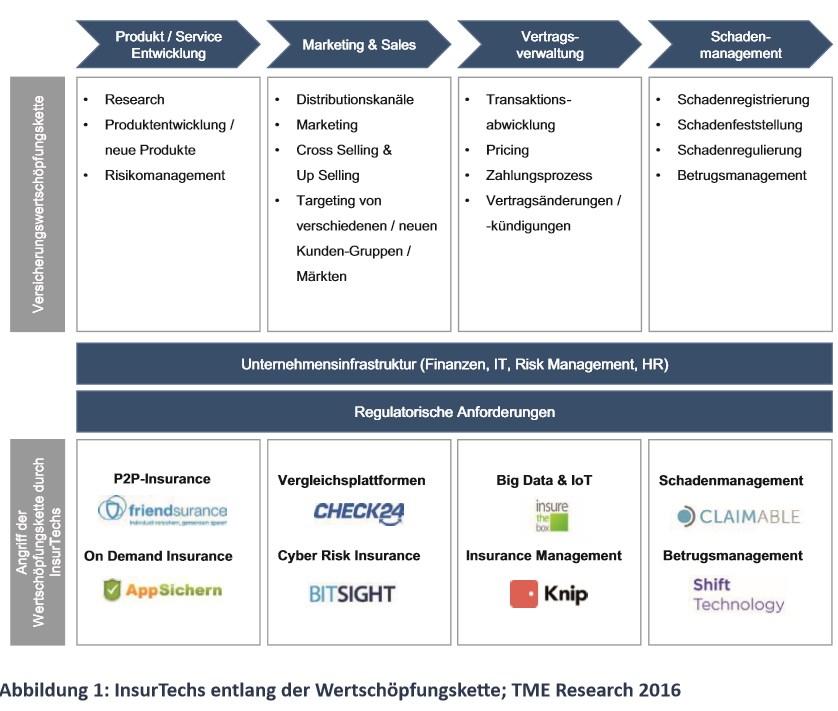

Versicherungs-Unternehmen würden in der Regel heute genauso arbeiten wie seit mehreren Jahrzehnten, sagt Paxmann. Sie seien bisher nicht dazu gezwungen gewesen, Neuerungen voranzutreiben, weil der Eintritt in den Markt sehr schwierig gewesen sei. Zum einen waren die regulatorischen Anforderungen in dieser Branche streng, zum anderen brauchte man vergleichsweise viel Kapital und eine fundierte Datenbasis für die Berechnung der Versicherungsprämien. Die Datenbasis ist immer noch nötig, heute aber durch Big Data leichter zu erwerben und zu nutzen. Zudem senken Smartphone, das Internet of Things und Technologien wie Wearables die Barrieren für Newcomer. Und diese finden Angriffspunkte in der klassischen Wertschöpfungskette, über die sie auch mit wenig Kapitaleinsatz attraktive Lösungen anbieten können.

InsurTechs

Was in Sachen Versicherungen attraktiv ist, bestimme selbstverständlich der Kunde, betont Stefan Roßbach vom TME Institut. Einfach, schnell, transparent und mobil nutzbar müssten die Angebote sein, wenn man den Kunden dort abholen wolle, wo er sich befinde. Auch spielen Communities eine immer größere Rolle, was auch für die »Sharing Economy« gilt. Viele Menschen suchen Vergleichs- und Bewertungsportale, wollen sozusagen von der Schwarm-Intelligenz profitieren. Außerdem will man Dinge nicht mehr unbedingt dauerhaft »besitzen«, sondern lediglich flexibel für den Zeitraum, in dem sie nötig sind. All das stellt Versicherer vor große Herausforderungen, die aktuell vor allem Start-ups bestehen, die in dieser Branche InsurTechs genannt werden. Weltweit wurden 50 Prozent von ihnen nach 2012 gegründet und Venture-Capital-Gesellschaften investierten in 2015 rund 2,7 Milliarden US-Dollar in InsurTechs – mehr als das 3,5-fache im Vergleich zu 2014. Allerdings floss bisher nur ein Prozent davon nach Deutschland.

Von neuen Produkten bis zur transparenten Schadensregulierung

Auf der Produktseite agieren InsurTechs wie die Situative GmbH, die mit dem Angebot »Appsichern« einen zeitlich befristeten Versicherungsschutz für ganz bestimmte Situationen wie eine Carsharing-Fahrt anbietet. Das Start-up Friendsurance erlaubt mehreren Kunden, sich als Gruppe zu versichern. Bleiben alle ohne Schaden, wird Geld zurückgezahlt. Im Bereich der Krankenversicherung sticht unter anderem das Unternehmen Oscar hervor, bei dem das Kundenerlebnis Priorität hat: Die Onlineplattform ermöglicht einen minutenschnellen Beitritt zu einer Versicherung, die Suche nach einem Arzt per Google Maps und kostenlose Telefonate mit Ärzten aus dem Netzwerk.

Andere Start-ups setzen beim Marketing beziehungsweise Sales an. Sie bieten Vergleichsplattformen an, mit denen sie keine strikten Regularien einhalten müssen. Denselben Vorteil genießen InsurTechs, die sich die Vertragsverwaltung vornehmen. Beim Unternehmen Knip etwa lassen sich die eigenen Versicherungen übersichtlich und komplett digital in einer App verwalten und auf Wunsch werden die Tarife optimiert. Echte disruptive Neuheiten dürfte laut Paxmann die verstärkte Nutzung von Big Data und Internet of Things bringen, weil beides die Art und Weise der Risikomessung und Bepreisung von Versicherungsprodukten auf eine neue Basis stellt. Während bisher auf der Grundlage von statistischen Modellen von vergangenen Ereignissen ausgehend Prognosen erstellt wurden, kommen künftig andere Datenströme hinzu. Generiert werden diese etwa von Connnected Devices, also miteinander vernetzten Dingen. Die Stichworte in diesem Zusammenhang lauten beispielsweise Smart-Home-Lösungen und die Gesundheit überwachende Wearables. Ziel von InsurTechs, die in diesem Feld aktiv sind, ist die Schaffung einer genaueren Grundlage für die Bepreisung von Versicherungen. Und schließlich gibt es die Start-ups, die sich dem Schadensmanagement widmen – und den Kunden eine »Live«-Verfolgung der Bearbeitung ihrer Schadensmeldung erlaubt.

Kooperieren, kaufen oder selbst innovativ werden

Und wie sollen nun die traditionellen Versicherungsunternehmen auf die InsurTechs reagieren? »Indem sie ernst nehmen, was zu deren Entstehen geführt hat, nämlich die neuen technologischen Möglichkeiten und die neuen Bedürfnisse der Konsumenten«, so Roßbach. Und das ernst zu nehmen, heiße, künftig einen Omni-Channel-Ansatz zu verfolgen, also Lösungen anzubieten, auf die der Kunde immer und überall zugreifen kann. Darüber hinaus werde mehr Customer Experience gefordert sein, etwa durch mehr Interaktion mit den Kunden und eine sinnvolle Kombination von Offline- und Online-Kanälen. Bezogen auf die notwendigen Produkt-Innovationen stelle sich die Frage »Make or buy?« Entweder müssten die etablierten Versicherer Kooperationen mit InsurTechs eingehen, diese akquirieren oder in eigene Entwicklungen investieren. »In jedem Fall ist ein Abschied vom Business as usual angesagt und je schneller ein Unternehmen handelt, desto erfolgreicher wird es sich im Wettbewerb behaupten«, sind Paxmann und Roßbach überzeugt.

Das TME Institut hat ein ausführliches Whitepaper zu Start-ups in der Versicherungsbranche und möglichen Antworten der etablierten Unternehmen verfasst. Es steht hier zum Download bereit.

https://www.tme-ag.de/fileadmin/customer/documents/2016-08_TME-Whitepaper_-_InsurTech.pdf

Mit der Zeit gehen: Die digitale Revolution in der Versicherungsbranche

Digitale Prozesse in der Versicherungsbranche: Die Zukunft liegt in der Cloud

Die Versicherungsbranche will den Weg zur »Assekuranz 4.0« ganz allein gehen

Studie: Was die »Digitale Revolution« in den Firmen ausbremst

Führungsebene ist nicht auf die digitale Disruption vorbereitet

Disruption in der Weltwirtschaft schafft Wachstums- und Innovationsmöglichkeiten für visionäre CEOs

Digitale Führungskompetenz des Managements wird immer wichtiger