Berufstätige können Ausgaben für beruflich genutzte IT-Geräte und Software von der Steuer absetzen.

Ende Juli endet die Abgabefrist für die Einkommensteuererklärung 2018.

Dienst-Mails per Smartphone, Online-Weiterbildung via Notebook oder letzter Feinschliff an der Präsentation fürs nächste Meeting: Wer private IT-Geräte und Software beruflich nutzt, kann die Ausgaben dafür von der Steuer absetzen. Bei der Einkommensteuererklärung können sowohl die Anschaffungskosten als auch die monatlichen Kosten für die Telefon- und Internetnutzung als Werbungskosten berücksichtigt werden. Fallen die Werbungskosten hoch aus, ist eine Steuererstattung zu erwarten. Im Durchschnitt erstattet der Fiskus 974 Euro pro Jahr und Arbeitnehmer (Stand: 2014). Darauf weist der Digitalverband Bitkom hin. Die Frist zur Abgabe der Einkommensteuererklärung läuft in diesem Jahr erstmals für alle Steuerpflichtigen erst am 31. Juli ab. Wenn die Erklärung durch einen Steuerberater oder Lohnsteuerhilfeverein angefertigt wird, verlängert sich die Abgabefrist bis zum 28. Februar 2020. Bitkom gibt Tipps, unter welchen Voraussetzungen die Kosten für IT als Werbungskosten angerechnet werden können:

Smartphone, Notebook, Drucker etc.:

Wer privat angeschaffte IT-Geräte so gut wie ausschließlich (mindestens 90 Prozent) beruflich nutzt, kann die Kosten dafür in voller Höhe von der Steuer absetzen. Bei geringerer beruflicher Nutzung sind die Kosten in berufliche und private Nutzungsanteile aufzuteilen. Für den Nachweis der beruflichen Nutzung ist es sinnvoll, eine schriftliche Bestätigung des Arbeitgebers vorweisen zu können oder drei Monate lang die Nutzung des Geräts aufzuzeichnen. Ist ein Nachweis nicht möglich, geht die Rechtsprechung von einer Aufteilung von 50 zu 50 (beruflich/privat) aus. Neu im Steuerjahr 2018 ist, dass Anschaffungskosten bis 800 Euro (netto) im Jahr des Kaufs geltend gemacht werden können. Wird der Wert überschritten, muss der Nettokaufpreis zusammen mit der gezahlten Umsatzsteuer über mehrere Jahre abgeschrieben werden. Bislang lag diese Grenze bei 410 Euro (netto). Die 800-Euro-Grenze gilt für Hardware wie PC, Notebook oder Tablet sowie für zugehörige Peripheriegeräte wie Drucker, Monitor oder Maus. Für diese Geräte wird eine gewöhnliche Nutzungsdauer von drei Jahren angenommen. Für Smartphones beträgt die gewöhnliche Nutzungsdauer fünf und für Faxgeräte sechs Jahre. Wenn allerdings ein Zubehörteil kaputt geht oder eine Reparatur nötig wird, können die Ersatzkosten sofort (entsprechend dem beruflichen Nutzungsanteil des zugehörigen Geräts) abgezogen werden. Das Gleiche gilt für die Kosten von Verbrauchsmaterialien, etwa Toner, Tinte und Druckerpapier.

Software:

Die steuerliche Beurteilung von beruflich genutzter Software orientiert sich an den Grundsätzen, die für Hardware gelten. So wird bei Anwendungssoftware wie Textprogrammen eine gewöhnliche Nutzungsdauer von drei Jahren angenommen. Ist der Anschaffungspreis der Software nicht höher als 800 Euro (netto), kann er im Jahr der Anschaffung in voller Höhe angesetzt und mit dem beruflichen Nutzungsanteil als Teil der Werbungskosten geltend gemacht werden.

Internet- und Telefongebühren:

Steuerzahler können auch berufliche Telefon- und Internetkosten (Grundgebühr und Verbindungsentgelte) als Werbungskosten absetzen. Ohne Nachweis erkennt das Finanzamt 20 Prozent der Aufwendungen, höchstens jedoch 20 Euro pro Monat pauschal als Werbungskosten an. Wer höhere Aufwendungen absetzen will, sollte mindestens drei Monate lang die berufliche Nutzung aufzeichnen. Dabei ist berufliche Nutzung sogar weiter gefasst als es viele Steuerzahler vermuten: Der Bundesfinanzhof erkennt sogar Kosten für rein private Telefonate mit der Familie steuermindernd an, wenn ein Steuerpflichtiger aus beruflichen Gründen länger als eine Woche von seiner Familie getrennt ist. Für Telefongebühren ist ein Einzelverbindungsnachweis über ein- und ausgehende Gespräche hilfreich. Beim Internetzugang ist in der Regel durch die Nutzung von Flatrates kein Einzelnachweis möglich. Daher überträgt die Rechtsprechung die Grundsätze für die Aufteilung von Hardware und nimmt bei fehlenden sonstigen Anhaltspunkten eine Aufteilung von 50 zu 50 (privat/beruflich) an.

Fortbildungen:

Aufwendungen eines Arbeitnehmers für Computer-Kurse und Software-Schulungen werden in voller Höhe als Werbungskosten anerkannt. Voraussetzung ist, dass ein PC-Kurs mit der beruflichen Tätigkeit im Zusammenhang steht und die erworbenen Kenntnisse im Beruf eingesetzt werden. Das muss der Kursteilnehmer nachweisen. In jedem Fall sollte er eine Teilnahmebescheinigung für den Kurs vorweisen können. Besser ist eine Erklärung des Arbeitgebers, die den beruflichen Anlass der Schulung deutlich macht. Neben den Kursgebühren können die Fahrtkosten zum Kursort (0,30 Euro pro Kilometer bei Fahrten mit dem eigenen Auto oder Ausgaben für öffentliche Verkehrsmittel), Übernachtungskosten und Mehraufwendungen für Verpflegung geltend gemacht werden. Auch Reisekosten zu einer Messe können bei der Besteuerung geltend gemacht werden, soweit sie beruflich veranlasst sind.

Private Nutzung der IT des Arbeitgebers:

Im umgekehrten Fall, wenn der Arbeitnehmer also nicht eigene Geräte beruflich, sondern vom Arbeitgeber zur Verfügung gestellte IT-Geräte privat nutzt, gibt es übrigens keine steuerlichen Probleme. Die Vorteile, die ein Arbeitnehmer aus dieser Nutzung zieht, unterliegen regelmäßig weder der Einkommen- noch der Mehrwertsteuer. Schon 2012 hat der Gesetzgeber zudem klargestellt, dass sich die Steuerfreiheit auch auf Software und Anwendungen für mobile Endgeräte, also Apps, erstreckt, die vom Arbeitgeber für dienstliche Zwecke überlassen wurden, aber vom Arbeitnehmer auch privat genutzt werden dürfen.

1.000-Euro-Grenze beachten:

Die detaillierte Auflistung von beruflich bedingten Kosten für IT und Fortbildung lohnt sich nur, wenn die insgesamt im Jahr 2018 angefallenen berufsbedingten Kosten (inklusive der Kosten für den Weg zur Arbeit) 1.000 Euro überschreiten. Denn Werbungskosten bis 1.000 Euro erkennt das Finanzamt pauschal, das heißt ohne Einzelauflistung und Nachweis, steuermindernd an.

53 Artikel zu „Einkommen Steuern“

TRENDS WIRTSCHAFT | NEWS | TRENDS INFRASTRUKTUR | BUSINESS | TRENDS 2016

Untere Einkommensschicht von Lohnsteigerung abgehängt

In Deutschland nehmen einerseits die Reallöhne insgesamt zu – die Grafik auf Basis von Daten des DIW zeigt jedoch, dass untere Einkommensschichten von dieser Entwicklung weniger profitieren. Ihre Löhne steigen weniger stark als die der oberen Einkommensschichten oder sinken sogar. Für die Darstellung wurde die Bevölkerung nach der Höhe des Einkommens sortiert und in zehn…

TRENDS WIRTSCHAFT | NEWS | BUSINESS | TRENDS 2017 | LÖSUNGEN

Große Einkommensunterschiede zwischen Frauen und Männern in Deutschland

– Frauen erzielen in Deutschland nur die Hälfte des Gesamteinkommens der Männer und verdienen bei den Stundenlöhnen rund ein Fünftel weniger – Bei Erwerbseinkommen gibt es Gender Pay Gap zwischen »Männer-« und »Frauenberufen«, aber auch innerhalb vieler Berufe – Deutschland weist eine im internationalen Vergleich hohe Lücke von rund 53 Prozent bei den Renteneinkommen aus…

TRENDS WIRTSCHAFT | NEWS | BUSINESS | TRENDS 2016

Einkommensungleichheit hat seit dem Jahr 2000 zugenommen

Eine Mehrheit von deutschen Wirtschaftsprofessoren glaubt, dass die Einkommensungleichheit in Deutschland seit der Jahrtausendwende zugenommen hat. Das zeigt das Ökonomenpanel, eine monatliche Umfrage unter den Lehrstuhlinhabern, die das ifo Institut in Zusammenarbeit mit der FAZ durchführt. 63 Prozent der Professoren sehen eine Zunahme der Einkommensungleichheit seit dem Jahre 2000, 21 Prozent verneinen das, 16 Prozent…

TRENDS WIRTSCHAFT | NEWS | BUSINESS

So viel zahlen US-Tech-Riesen an Steuern

Apple zahlt kaum Steuern, heißt es immer mal wieder in Presseartikeln. Und tatsächlich, der effektive Steuersatz (das Verhältnis von tatsächlich gezahlten Steuern zum unversteuerten Gewinn) des Unternehmens liegt bei nur 26 Prozent. Es ist aber nicht so, dass Steuervermeidung à la Apple in den Staaten eine Ausnahme wäre. Im Durchschnitt beläuft sich der Effektivsteuersatz bei…

TRENDS 2019 | TRENDS WIRTSCHAFT | NEWS | BUSINESS | TRENDS 2030

Sinkendes Rentenniveau erhöht Altersarmutsrisiko deutlich

Was würde ein niedrigeres Rentenniveau für die Altersarmut und den Bezug von Grundsicherung bedeuten? Deutlich mehr RentnerInnen als bisher stünden finanziell schlecht da, wenn nicht gegengesteuert wird. Langfristig sollten unter anderem die private und betriebliche Altersvorsorge ausgebaut werden Sinkt das Rentenniveau wie erwartet von heute 48 Prozent auf etwa 43 Prozent im Jahr 2045, steigt…

NEWS | BUSINESS | DIGITALISIERUNG | DIGITALE TRANSFORMATION | FAVORITEN DER REDAKTION | GESCHÄFTSPROZESSE

Digitalisierung – Das »Säbelrasseln« der technischen Neuentwicklungen

Es ist schwer zu sagen, wer angefangen hat, aber die Betriebswirte waren mit die ersten, die in ihrer Arbeit Computerunterstützung gesucht und gefunden haben. Warum also hinkt genau diese Gruppe im deutschen Mittelstand im Bereich Digitalisierung hinterher? Bei Landwirten hingegen ist vor allem die interne Vernetzung jetzt schon flächendeckend angekommen. Im Folgenden soll erläutert werden…

NEWS | BUSINESS | DIGITALISIERUNG | EFFIZIENZ | INDUSTRIE 4.0 | INFRASTRUKTUR | SERVICES

Klimaschutz: Unternehmen bei der Suche nach wirkungsvollen Maßnahmen unterstützen

Für viele Betriebe stellt die Einführung einer nachhaltigen Energiewirtschaft eine große Herausforderung dar. Eine zentrale Rolle spielen in diesem Zusammenhang beispielsweise die 2016 von der Bundesregierung beschlossenen Klimaziele: Im Vergleich zum Jahr 1990 sollen die Emissionen bis 2030 um mindestens 55 Prozent sinken – bis 2050 sogar um mindestens 80 Prozent [1]. Auch wenn der…

NEWS | BUSINESS | EFFIZIENZ | FAVORITEN DER REDAKTION | LÖSUNGEN | ONLINE-ARTIKEL | STRATEGIEN

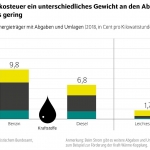

Wie lassen sich die Abgaben und Umlagen auf Strom sowie Heiz- und Kraftstoffe reformieren?

In Deutschland sind verschiedene Energieträger derzeit unterschiedlich stark mit Abgaben und Umlagen belastet. Dies gilt sowohl in Bezug auf den Energiegehalt als auch auf die mit der Nutzung verbundenen CO2-Emissionen. Dieses Roundup gibt einen systematischen Überblick über bestehende Vorschläge zur Umgestaltung der Belastungen. Sie zielen meist darauf ab, Strom günstiger zu machen und Heiz- und…

NEWS | BUSINESS | EFFIZIENZ | FAVORITEN DER REDAKTION | LÖSUNGEN | STRATEGIEN

20 Jahre Ökosteuer: finanz- und sozialpolitisch top, umweltpolitisch ein Flop

Die zum 1. April 1999 eingeführte ökologische Steuerreform sorgt bis heute für niedrigere Rentenbeiträge und höhere Rentenbezüge. Umweltpolitisch war sie hingegen kein Erfolg, die beabsichtigte Lenkungswirkung ist ausgeblieben. Notwendig ist eine Reform, die CO2 angemessen bepreist und einkommensschwache Haushalte entlastet. Die vor 20 Jahren in Kraft getretene ökologische Steuerreform hat ihre Ziele – die…

TRENDS 2019 | TRENDS WIRTSCHAFT | NEWS | BUSINESS | TRENDS SERVICES | SERVICES

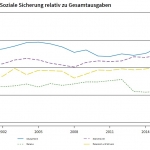

Deutschland gibt mehr für Soziales aus als die Nachbarn

In Deutschland gibt der Staat mehr Geld für die soziale Sicherung aus als seine Nachbarländer. Das geht aus neuen Zahlen hervor, die das ifo Institut unter Berufung auf die OECD vorgelegt hat. »Auch die Pläne für den neuen Bundeshaushalt sehen nach wie vor sehr viel Geld für soziale Sicherung vor. Es ist gut, in Not…