Studie: Banken kommen den digitalen Wünschen ihrer Geschäftskunden nach schnellen Services und flexiblen Produkten noch nicht ausreichend nach.

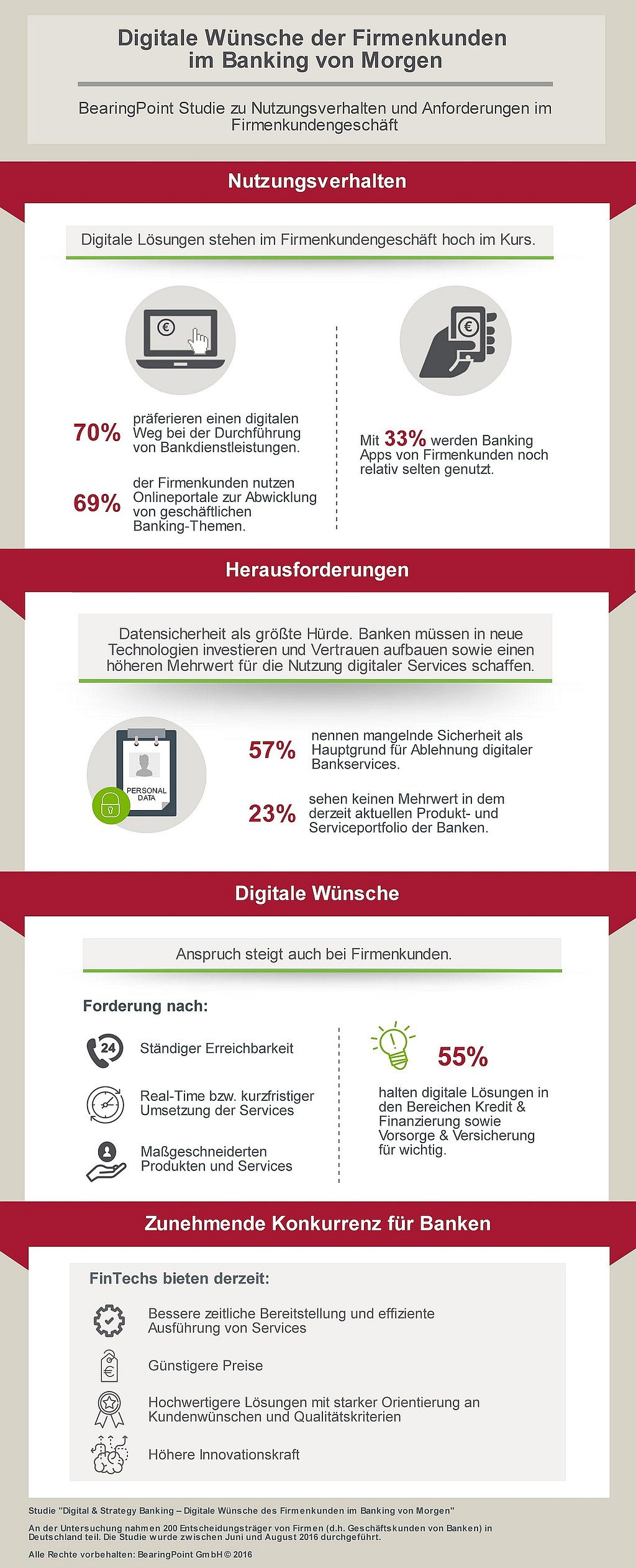

Der Druck auf Banken ist ungebrochen. Die Ansprüche der Kunden steigen, die Loyalität nimmt ab und das Marktumfeld wird zunehmend schwieriger. Aktuell führt dies zur Ausdünnung von Filialnetzen und macht neue Ertragsquellen erforderlich, um Anbietern wie FinTechs die Stirn bieten zu können. Im direkten Vergleich zwischen analogen und digitalen Zugängen für die Durchführung von geschäftlichen Bankdienstleistungen bevorzugt die Mehrheit der Unternehmen (70 Prozent) den digitalen Weg. So nutzen bereits 69 Prozent der Firmenkunden Onlineportale zur Abwicklung ihrer Banking-Themen. Dies zeigen die Ergebnisse einer aktuellen Studie der Unternehmensberatung BearingPoint [1]. Im Fokus der Untersuchung stehen die Wünsche und Bedürfnisse von Geschäftskunden zu digitalen Angeboten und Services sowie die Hindernisse in deren Nutzung.

Digital Banking – real-time, schnell und flexibel

Laut Studie finden Interaktionen zwischen Geschäftskunden und ihren Banken mehrheitlich über Online-Banking statt. Die damit verbundenen steigenden Ansprüche treiben die digitale Transformation voran. Unternehmen wünschen sich vor allem Real-time-Services und eine schnelle Umsetzung ihrer Aufträge. Beispielsweise erwarten über 40 Prozent der Befragten, dass eine Kontoeröffnung in maximal 15 Minuten abgeschlossen ist. Gleiches betrifft auch Kontoänderungen. An die Bearbeitungszeit von Finanzierungen werden wiederum sehr anspruchsvolle Anforderungen gestellt. Insbesondere die kurzfristige Zusage zur Einrichtung beziehungsweise Erhöhung einer Kontokorrentlinie sollte idealerweise in wenigen Minuten und nicht wie derzeit innerhalb von Tagen erfolgen. Insgesamt ist der Großteil der Befragten vor allem mit der langwierigen Abwicklung von Bankdienstleistungen unzufrieden. Je nach Finanzierungsform haben lediglich zwischen 5 und 9 Prozent Verständnis für einen Kreditprozess der länger als drei Tage in Anspruch nimmt. Weiterhin erwarten Kunden eine ständige Erreichbarkeit der Bankinstitute sowie maßgeschneiderte, bedürfnisorientierte Lösungen.

»Banken sollten die Synergien aus dem Privatkundenbereich stärker nutzen, um Potenziale im Firmenkundenbereich gezielter auszubauen. Zudem müssen sie den tatsächlichen Bedarf ihrer Geschäftskunden ermitteln, verstehen und ein passendes, zielgruppenspezifisches Lösungsportfolio an Produkten und Services bereitstellen. Unsere Studie zeigt, dass ein hoher Anteil der Befragten grundsätzlich sogar bereit wäre, mehr für passende Bankprodukte und -services zu bezahlen. Dies ist insbesondere bei Produkten und Services mit höherer Beratungsintensität der Fall. Trotzdem machen die Banken hierbei wenig Fortschritte«, kommentiert Michael Arndt, Partner bei BearingPoint mit umfangreicher Erfahrung in der digitalen Transformation von Finanzinstituten.

Datensicherheit bislang noch die größte Herausforderung

Auf ihrem Weg zu digitalen Dienstleistungen ist Datensicherheit für Banken bislang noch die größte Herausforderung. Die Angst vor mangelnder Datensicherheit sowie einem daraus resultierenden Missbrauch zu Lasten der Kunden ist für die Mehrheit der befragten Unternehmen (57 Prozent) der Hauptgrund, sich in bestimmten Fällen gegen einen digitalen Bankservice zu entscheiden. Weitere 33 Prozent schätzen die angebotenen Online-Produkte als zu komplex ein, um sie über den digitalen Weg in Anspruch zu nehmen. Dass Banken den Wünschen der Geschäftskunden nicht nachkommen zeigt auch die Aussage, dass knapp ein Viertel der Befragten (23 Prozent) keinen Mehrwert in den angebotenen Lösungen sieht.

»Banken stehen vor einigen Herausforderungen im Digital Banking. Sie müssen diese Hürden sehr schnell überwinden, vor allem im Hinblick auf die wachsende Konkurrenz seitens der FinTechs. Eine schnellere Bereitstellung und effiziente Ausführung der Services ist entscheidend für fast die Hälfte aller befragten Firmenkunden (47 Prozent), ein FinTech auszuwählen. FinTechs bieten auch niedrigere Preise und haben eine höhere Innovationskraft. Durch ihre agilen Strukturen sind sie in der Lage, hochwertige Lösungen mit starker Kundenorientierung zu entwickeln. Daher müssen Banken qualitativ hochwertigere Lösungen anbieten beziehungsweise die von den Kunden wahrgenommenen Qualitätskriterien identifizieren und als Anknüpfungspunkte nutzen«, erläutert Michael Arndt.

[1] Die Online-Studie »Digital & Strategy Banking – Business Strategy & Customer Management« wurde von Juni bis August 2016 durchgeführt und umfasste 200 Teilnehmer. Die befragten Unternehmen bildeten einen repräsentativen Mix hinsichtlich ihrer Größe und Branchenzugehörigkeit.

Die Studie ist unter dem folgenden Link verfügbar: https://www.bearingpoint.com/de-de/adaptive-thinking/insights/digitales-banking/

Digitales Banking braucht neue Technologien und neue Anbieter

Traditionelle Banken laufen Gefahr Marktanteile beim Internet-Banking zu verlieren

Digitalisierung der Finanzbranche: Was Banken von Fintechs lernen müssen

Vernachlässigte IT-Architektur erschwert Digitalisierung der Banken

Digitalisierungstrend: Banken müssen mit Telekommunikationsunternehmen zusammenarbeiten

Keine erfolgreiche Digitalisierung ohne vertrauenswürdige Identitäten