»Fintechs« kapern mit ihren digitalen Finanz-Angeboten zunehmend das Geschäft der klassischen Bankenbranche. Die Banken haben den Digitalisierungs-Trend vollkommen verschlafen und verlieren immer mehr Marktanteile. Im Wettbewerb um den Kunden brauchen sie jetzt mehr als ein schickes neues Kunden-Portal. Sie müssen eine digitale Transformation vornehmen und dazu etablierte Strukturen auflösen.

Ein Konto eröffnen, einen Kredit beantragen, Fonds einkaufen: Das kann man heute alles bequem in wenigen Minuten vom Sofa aus erledigen. Möglich machen das sogenannte »Fintechs«. Die jungen Technologieunternehmen digitalisieren die klassischen Finanzdienstleistungen und stellen sie online zur Verfügung. Was früher umständlich über mehrere Tage oder Wochen hinweg bei Banken und Sparkassen zum Teil manuell abgewickelt werden musste, lässt sich heute per Mausklick erledigen.

Paypal war der Anfang

Die Bankenbranche wird durch diese Entwicklung enorm unter Druck gesetzt. Sie hat den Digitalisierungstrend schlichtweg verschlafen. Bereits zu Beginn des Internet-Zeitalters überließen sie die Online-Bezahlung dem Unternehmen Paypal, anstatt ein eigenes Angebot zu entwickeln. Mit Paydirekt reagieren Banken und Sparkassen jetzt – das Angebot kommt aber deutlich zu spät. Paypal hat sich längst als Standard für die Online-Bezahlung etabliert. Und das hat gravierende Folgen: Denn die Bank selbst ist nur noch im Hintergrund an der Transaktion beteiligt. Sie hat damit keinen direkten Zugriff mehr auf die Kunden, kann die Markenbindung nicht festigen und nicht auf ihre Produkte und Dienstleistungen hinweisen.

Paypal war aber nur der Anfang. Fast täglich kommen heute neue mobile oder webbasierte Angebote hinzu: Von der Kontoverwaltung über die Kreditvergabe bis zur Anlageberatung greifen Fintechs tief in das Stammgeschäft von Banken und Sparkassen ein. Das Wachstum der Branche ist enorm. Weltweit lagen die Investitionen in Fintech-Start-ups im vergangenen Jahr bei acht Milliarden US-Dollar – und haben sich damit gegenüber 2014 fast verdoppelt. Vor allem der europäische Markt wächst rasant. Junge, schnell gewachsene Unternehmen – wie TransferWise, Funding Circle, number26 oder Kreditech – setzen jetzt alles daran, von der neu gewonnenen Größe zu profitieren und den etablierten Banken weitere Marktanteile wegzunehmen.

Schicke Kunden-Portale reichen nicht aus

Doch wie können Banken auf diesen Trend reagieren? Einig sind sich alle: Die großen Bankhäuser haben eine zeitgemäße Kundeninteraktion in den letzten Jahren vernachlässigt. Immer weniger Menschen gehen in eine Bankfiliale. In der digitalen Welt haben die traditionellen Geldinstitute außer Online-Banking nicht viel zu bieten. Ein schickes neues Kundenportal reicht jedoch nicht aus, um den Kurs zu korrigieren. Wer von Fintechs lernen will, muss verstehen, was sich hinter den hippen Webseiten wirklich verbirgt: Fintechs haben erstmals die gesamte Wertschöpfungskette eines Finanzdienstleisters digitalisiert – vom Vertrieb über die Risiko- und Bonitätsprüfung, die Datenverarbeitung bis zum Backoffice. Auf diese Weise konnten sie das Bankengeschäft auf eine neue Qualitätsebene heben und es deutlich schneller, effizienter und kundenfreundlicher machen. Das ist das eigentlich Revolutionäre an ihnen.

Für die klassische Bank steht also ein radikales Umdenken an. Anstatt lediglich innerhalb ihrer Abteilungen auf elektronische Dokumente und Datenbanken zu setzen, müssen zukünftig auch die Übergänge zwischen den Wertschöpfungsbereichen digitalisiert werden. Erst ein solches digitales »Streamlinen« ermöglicht es, den gesamten Prozess für die Anlage eines Girokontos oder eines Kredits durch die IT zu steuern. Die Mitarbeiter der Finanzinstitute schreiten dann nur noch ein für das »Management by Exception« – also die Ausnahmebearbeitung. Aber auch hier gilt: Der Mitarbeiter trifft zwar die Entscheidung, die Konsequenz dieser Entscheidung wird von der IT gesteuert. Das beschleunigt die Prozesse erheblich. Denn gerade an den noch nicht digitalisierten Schnittstellen ging bisher enorm viel Effizienz verloren.

Schritt für Schritt zum Change-Prozess

Für die traditionsverhaftete Bankenbranche kommt eine solche digitale und strukturelle Transformation allerdings einem Erdbeben gleich. Verkrustete Strukturen müssen aufgebrochen und Mitarbeitern völlig neue Aufgaben zugewiesen werden. Dafür empfiehlt es sich, zunächst mit einem Leuchtturmprojekt zu starten. Auf diese Weise lassen sich Erfahrungen sammeln und Mitarbeiter Schritt für Schritt für den Change-Prozess gewinnen.

Besonders eignet sich dafür die Finanzdienstleistung Factoring [1]. Und zwar aus einer ganzen Reihe von Gründen: Zum einen ist beim Factoring aufgrund der großen Datenmengen, die tagtäglich anfallen, per se ein hoher Grad an Automatisierung erforderlich, um das Produkt erfolgreich am Markt anbieten zu können. Des weiteren ist Factoring ein boomender Markt: Die Umsätze der Mitglieder des Deutschen Factoring-Verbandes steigen seit Jahren an. Im vergangenen Jahr wurde die 200 Milliarden Euro-Marke geknackt – ein Ende des Wachstums ist derzeit nicht abzusehen. Bei Mittelständlern und Kleinunternehmen wird das Produkt als Alternative zum Bankenkredit immer beliebter. Das Factoring hat sich längst von seinem Nischendasein befreit und als wichtige Finanzierungssäule des Mittelstandes etabliert. Für Banken bietet Factoring daher die Möglichkeit, Umsätze anzukurbeln, die durch das fehlende Zinsgeschäft brach liegen.

Vertrieb vollkommen automatisieren

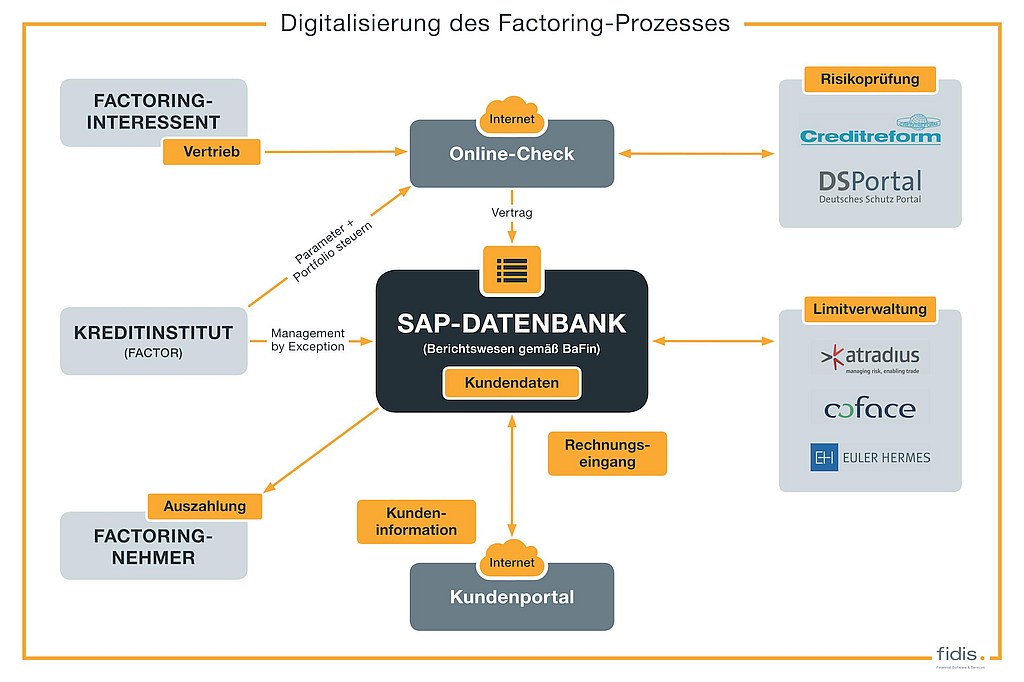

Da im Factoring-Geschäft täglich enorme Mengen an Daten, wie Rechnungen, Stammdaten von Debitoren und Kunden, Angaben zu Limiten und Auszahlungsvorgängen anfallen, ist es entscheidend für den Erfolg, diese schnell und trotzdem sicher zu bearbeiten. Eine hochgradig automatisierte Lösung, mit dem sich die Prozesse rund um den Ankauf offener Handelsforderungen digitalisieren lassen, ist hier am besten geeignet. Über Schnittstellen zu Kreditversicherern oder der Wirtschaftsauskunftei sollten dann alle für den Factoring-Prozess relevanten Daten automatisch und abrufbar sein. Über ein an das System angeschlossenes Kundenportal können die Factoringnehmer bequem den aktuellen Stand der Rechnungsbearbeitung oder der Auszahlungsquote einsehen.

Entscheidend ist für Banken vor allem, auch den Vertriebsprozess zu automatisieren. Denn die Identifikation und Qualifikation von Kundenkontakten ist in der Finanzbranche und speziell im Asset-Geschäft enorm aufwändig. Banken müssen eine besonders genaue Risikoprüfung ihrer Kunden vornehmen, um das Ausfallrisiko beim Factoring zu minimieren. Ohne Digitalisierung nimmt dies viel Zeit in Anspruch. Vom Vertriebsgespräch bis zur ersten Auszahlung vergehen oft Wochen – für den Fall, dass das Unternehmen die Prüfung überhaupt besteht. Kundenfreundlich ist das nicht. Und effizient ist es auch nicht: Denn erst betreiben Banken viel Aufwand, um an Neukunden zu kommen, um sie dann nach aufwändiger Prüfung wieder auszuschließen. Das ist teuer und frustrierend für alle Beteiligten.

Fintechs brauchen starke IT

IT-Lösungen, mit im System hinterlegten Parametern, ermöglichen es, direkt am Bildschirm den Vertrag anzulegen. Die IT prüft auf zugelassene Branchen, Bonitätskriterien und Limit-Konditionen. Auf diese Weise können Banken ihr Portfolio zudem beliebig steuern. Die benötigten Informationen holt sich das System hinterlegten Quellen. Dauerte der Abschluss eines Factoring-Vertrages früher bis zu drei Monate, kann dieser mit solchen Direktlösungen im Beratungsgespräch unterschrieben werden.

Und noch etwas sollten Banken im Blick haben, wenn Sie auf den Digitalisierungstrend aufsetzen: Die eingesetzte IT sollte die steigenden Anforderungen an das Berichtswesen vorschriftsmäßig erfüllen. Banken brauchen dazu hochmoderne, zukunftsfähige IT-Systeme, die sich an die sich ständig verändernden Anforderungen anpassen lassen. Die Zeit der Individuallösungen und Kleinsysteme ist vorbei. Erforderlich sind stattdessen flexible ERP-Systeme mit globaler Kompetenz. Solche Standardlösungen schaffen zudem die unbedingt erforderlichen Grundlagen für ein einheitliches IT-System innerhalb einer Bankengruppe – egal ob lokal, national oder global.

Übrigens: Diese Vorgaben des Kreditwesengesetzes könnten für die Fintechs zum Fallstrick werden. Denn die Fintechs haben hier ihre Hausaufgaben meist noch nicht gemacht: Hinter den schönen Oberflächen wird oft noch mit selbstgebastelten Individuallösungen hantiert. Um langfristig am Markt zu bestehen, brauchen sie aber zuverlässige und leistungsfähige IT-Systeme. Andernfalls ist es mit dem Wachstum schneller wieder vorbei, als ihnen lieb ist.

Otto Johannsen, Geschäftsführer der fidis GmbH

Otto Johannsen, Geschäftsführer der fidis GmbH

[1] https://de.wikipedia.org/wiki/Factoring

FinTech-Boom: Das Zukunftspotenzial digitaler Finanzdienstleitungen

Fintech-Unternehmen: Berlin vor München, Hamburg und Frankfurt

Ein digital vereintes Europa wird für Handels- und Wachstumschancen sorgen

Vision oder Realität: Sind Roboter die neuen Finanzdienstleister?

Bankenbranche vor dem Umbruch: Innovationen und Investitionen