https://pixabay.com/de

Die FinTech-Branche boomt. Nicht nur in London, sondern auch in Deutschland, wächst die Branche der Unternehmen, die digitale oder automatisierte Finanzdienstleistungen anbieten, rasant. Längst ist der unterstützende oder vollautomatisierte Einsatz von Finanzprogrammen keine Zukunftsmusik mehr, die nur für große Finanzunternehmen von Interesse ist. Auch für Privatanleger werden halb- oder vollautomatisierte Finanzprogramme immer interessanter. Vorteile sind dabei, dass man bereits mit verhältnismäßig kleinen Summen in den Handel einsteigen und dabei auf die Hilfe cleverer Tools setzen kann, die sehr viel leistungsstärker und zeitsparender arbeiten als ein einzelner Mensch. Warum also nicht die Chance nutzen, eine Strategie festlegen und das Investment automatisch verwalten lassen?

Was ist automatisiertes Trading?

Das Prinzip dabei ist, dass auf Grundlagen von Rechenmodellen, unterstützt von menschlicher Koordinierung, Kauf- und Verkaufsentscheidungen getroffen werden. Wie diese Entscheidungen ausfallen, hängt von dem zugrundeliegenden Algorithmus ab. Der wiederum wird durch das Anlageziel definiert. Firmen zum Beispiel können automatisierte Handelssysteme nutzen, um in Sekundenbruchteilen mehrere tausend Trades auszuführen. Der Vorteil des computergestützten Tradings liegt auf der Hand. Sind die Zielvorgaben definiert, handelt ein Computersystem um ein Vielfaches schneller als der Mensch. Idealerweise realisiert automatisiertes Trading die Handelsstrategie schneller und effizienter, als es die von einer einzelnen Person geleistete Chartbeobachtung, Analyse und Entscheidung für Kauf oder Verkauf jemals leisten kann. Das klingt erst einmal nach einem unschlagbaren Vorteil für schnelles Trading und große Volumen innerhalb kurzer Handelszeiten, ist in der Programmierung und Anwendung aber hochkompliziert. Von den ersten Versuchen des automatisierten Tradings in den 1980er Jahren hat die Technologie jedoch gewaltige Fortschritte gemacht. Anwendungsgebiete wurden diversifiziert, Benutzbarkeit über verschiedene Applikationen vereinfacht. Heute ist automatisiertes Trading so gut an die Wünsche und Voraussetzungen nicht nur des Marktes, sondern auch der Kunden angepasst, dass es auch für Privatinvestoren eine sinnvolle und leicht umsetzbare Option geworden ist.

Wie lässt sich automatisiertes Trading für Privatanleger nutzen?

Die Vorteile wurden bereits angerissen: präzise Implementierung der Handelsstrategie, automatisierte Orders über Trigger, riesige Ordervolumen, alles ganz ohne menschliche Emotion, die an der Börse einen entscheidenden Einfluss auf die Rentabilität einer Investmentstrategie haben kann. Für private Anleger ist nun interessant, dass die Grundidee der Programmierbarkeit von Handelsstrategien nach zuvor festgelegten Richtlinien selbstverständlich auch für Investmentstrategien nützlich ist, die mittel- oder langfristige Anlageziele verfolgen und nicht auf risikofreudige Spekulationen setzen. Passives Investment, etwa der Handel mit ETFs, erfreut sich als rentable Alternative zu klassischen Sparkonzepten gerade bei Privatanlegern immer größerer Beliebtheit. Der Vorteil beim Handel mit ETFs besteht darin, dass sie nicht aktiv durch eine Fondsgesellschaft, sondern automatisiert verwaltet werden, die Kosten also wesentlich geringer sind. Investiert man in ein Finanzprodukt wie einen ETF, der große Märkte und viele Branchen abbildet, reduziert man damit auch sein Anlagerisiko.

Die Vor- und Nachteile des Einsatzes eines Trading-Roboters, wie ihn zum Beispiel das Frankfurter FinTech-Unternehmen Ginmon anbietet, sollte jeder Anleger im Vorfeld abwägen. Wichtig ist es für den Kunden immer, im Vorfeld die Anbieter zu vergleichen und die eigene Risikobereitschaft bei einem Investment abzuwägen. Wer seine Parameter und Strategie richtig definiert, spart mit automatisiertem Trading viel Geld und Zeit.

153 search results for „FinTech“

NEWS | BUSINESS PROCESS MANAGEMENT | INFRASTRUKTUR | ONLINE-ARTIKEL | RECHENZENTRUM

Datenmanagement als Wettbewerbsvorteil: Wie Banken den Fintechs die Stirn bieten können

Kaum eine Branche ist so stark von der Digitalisierung betroffen wie der Finanzsektor. Innovative Fintechs wie N26, Clark und Lendstar krempeln mit ihren digitalen Geschäftsmodellen den Markt um. Sie bieten Dienstleistungen, die genau auf die Bedürfnisse der Kunden zugeschnitten sind, und überzeugen mit nutzerfreundlichen Apps. Kunden können damit ihre Geldgeschäfte zu jeder Zeit bequem online…

NEWS | BLOCKCHAIN | BUSINESS | BUSINESS PROCESS MANAGEMENT | DIGITALISIERUNG | EFFIZIENZ | GESCHÄFTSPROZESSE | IT-SECURITY | OUTSOURCING | ONLINE-ARTIKEL | SERVICES | STRATEGIEN

Wirtschaftliche Risiken von FinTech-Unternehmen

Finanztechnologische Unternehmen (auch unter dem Namen FinTech bekannt) werden zunehmend beliebter. Umso wichtiger ist es auf potenzielle Risiken hinzuweisen, die ihre finanzielle Stabilität gefährden können und darauf, wie man diese Risiken am besten senkt. Es geht immerhin um Finanzdaten oder persönliche Informationen. Viele Daten lassen sich auf Banken und andere Finanzinstitute rückführen, sind höchst vertraulich…

NEWS | BUSINESS PROCESS MANAGEMENT | DIGITALISIERUNG | EFFIZIENZ | GESCHÄFTSPROZESSE | IT-SECURITY | SERVICES | STRATEGIEN | TIPPS

Wie Fintech-Unternehmen mit Video-Identifizierungsverfahren das Vertrauen ihrer Kunden gewinnen

Design-Vertrauen 2.0: Authentifizierung in der Now Economy. Bei der Abwicklung von Onlinegeschäften spielt das Vertrauen der Kunden in den Anbieter eine wesentliche Rolle für den Kaufabschluss. Doch insbesondere im Finanzwesen ist die Abbruchquote bei der Onlineabwicklung überaus hoch. Dies liegt mitunter daran, dass der Erstabschluss sowie manche Transaktionen aus rechtlichen Gründen ausführlichere Authentifizierungsverfahren erfordern. Fühlen…

NEWS | TRENDS WIRTSCHAFT | BUSINESS | TRENDS SERVICES | GESCHÄFTSPROZESSE | TRENDS 2018 | SERVICES

Finanzen: Fintech in Deutschland

Mit Wirecard wird in Kürze voraussichtlich ein deutsches Fintech-Unternehmen in den DAX aufgenommen. Die Branche entwickelt sich insgesamt positiv, wie die Infografik zeigt: So ist die Summe der Investitionen in deutsche Fintechs von rund 147 Millionen US-Dollar im Jahr 2014 auf über 650 Millionen US-Dollar im Jahr 2017 angewachsen – ein Plus von knapp 350…

NEWS | TRENDS WIRTSCHAFT | BUSINESS | DIGITALISIERUNG | DIGITALE TRANSFORMATION | TRENDS GESCHÄFTSPROZESSE | TRENDS SERVICES | OUTSOURCING | STRATEGIEN

Studie: Jede vierte Bank ist Fintech-Gründer

Die Banken in Deutschland mischen sich unter die Fintechs. Jedes vierte Institut (27 Prozent) hat selbst ein Fintech gegründet, beispielsweise in Form einer selbstständigen Digitaleinheit unter dem Konzerndach oder als komplett losgelöste Marke. 61 Prozent der Institute arbeiten in irgendeiner Form mit einem Finanztechnologieunternehmen zusammen. Übernahmen sind dagegen weniger verbreitet. Das sind die Ergebnisse des…

NEWS | BUSINESS | DIGITALISIERUNG | TRENDS MOBILE | E-COMMERCE | EFFIZIENZ | TRENDS SERVICES| GESCHÄFTSPROZESSE | TRENDS E-COMMERCE | TRENDS 2017 | SERVICES

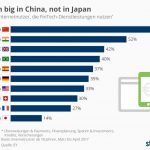

Finanzen: China steht auf FinTech, Japan nicht

35 Prozent der erwachsenen Onliner in Deutschland nutzen FinTech-Dienstleistungen. Das geht aus dem kürzlich veröffentlichten FinTech Adoption Index 2017 von EY hervor. Darunter fallen Angebote aus den Bereichen Überweisungen & Payments, Finanzplanung, Sparen & Investments, Kredite und Versicherungen. Deutlich populärer ist FinTech mit einer Adaptions-Rate von 69 Prozent in China. Dagegen übt sich die Hochtechnologie-Nation…

NEWS | TRENDS WIRTSCHAFT | BUSINESS | DIGITALISIERUNG | TRENDS GESCHÄFTSPROZESSE | TRENDS SERVICES | GESCHÄFTSPROZESSE | TRENDS 2017 | LÖSUNGEN | SERVICES | STRATEGIEN

FinTech ist der neue Mainstream – sagt die Finanzindustrie

Neun von zehn Finanzdienstleistern haben sich damit abgefunden, Marktanteile an FinTechs zu verlieren. Kumuliert sind über die vergangen vier Jahre rund 40 Milliarden Dollar in Finanz-Start-ups geflossen. Statt die Newcomer zu bekämpfen, sucht das Establishment den Schulterschluss. 56 Prozent aller Finanzdienstleister wollen das Thema Disruption selbst ins Zentrum ihres Geschäftsmodells stellen. Banken und…

NEWS | BUSINESS | DIGITALISIERUNG | DIGITALE TRANSFORMATION | EFFIZIENZ | GESCHÄFTSPROZESSE| ONLINE-ARTIKEL | SERVICES | STRATEGIEN

Digitalisierung der Finanzbranche: Was Banken von Fintechs lernen müssen

»Fintechs« kapern mit ihren digitalen Finanz-Angeboten zunehmend das Geschäft der klassischen Bankenbranche. Die Banken haben den Digitalisierungs-Trend vollkommen verschlafen und verlieren immer mehr Marktanteile. Im Wettbewerb um den Kunden brauchen sie jetzt mehr als ein schickes neues Kunden-Portal. Sie müssen eine digitale Transformation vornehmen und dazu etablierte Strukturen auflösen. Ein Konto eröffnen, einen Kredit beantragen,…

NEWS | BUSINESS | DIGITALE TRANSFORMATION | TRENDS SERVICES | GESCHÄFTSPROZESSE | TRENDS 2016 | SERVICES | VERANSTALTUNGEN

FinTech-Boom: Das Zukunftspotenzial digitaler Finanzdienstleitungen

Mehr als 3.500 Besucher und über 400 Referenten aus rund 1.000 Unternehmen nahmen dieses Jahr an der Money 20/20 Europe in Kopenhagen teil, dem größten FinTech-Event in Europa. Vier Tage lang diskutierte die Branche wie viel Potenzial tatsächlich in innovativen Bezahl- und Finanzdienstleistungen steckt. Das Ergebnis: Der FinTech-Boom reißt noch längst nicht ab. Die Venture…

NEWS | TRENDS WIRTSCHAFT | BUSINESS | BUSINESS PROCESS MANAGEMENT | TRENDS SERVICES | OUTSOURCING | SERVICES

Fintech-Unternehmen: Berlin vor München, Hamburg und Frankfurt

Fintech-Unternehmen sind technologie-getriebene Firmen, die digitale Finanzdienstleistungen anbieten. Hierzu zählen u.a. Technologien aus den Bereichen Mobile Payment, Crowdfunding oder Social Trading. Davon gibt es laut einer Studie der Strategieberatung LSP Digital aktuell 139 mit Hauptsitz in Deutschland. Das Epizentrum der hiesigen Fintech-Branche ist mit 49 Unternehmen Berlin. Weitere wichtige Standorte sind München (18 Unternehmen), Hamburg…

NEWS | BUSINESS | BUSINESS PROCESS MANAGEMENT | STRATEGIEN

FinTech Start-ups und Digital Banking

Der digitale Strukturwandel im Bereich der Internet-Technologien erhöht den Druck auf traditionelle Banken deutlich und rüttelt an der Rolle der Bankenindustrie als Finanzintermediär. Immer mehr FinTech Start-ups (Financial Technologies) und Non-Banks attackieren die Geschäftsmodelle der Bankenindustrie auf allen (profitablen) Geschäftsfeldern durch innovative Services in Bereichen wie Banking & Corporate Finance, Capital Markets & Trading, Crowd-Funding…